ふるさと納税 控除上限額の計算式とかんたんシミュレーション

ふるさと納税の寄附申し込みをする前に、まずはご自身の「控除上限額」を確認しましょう。ここでは税金の控除について、控除の仕組み、控除上限額のシミュレーション、具体例、注意点の4つのポイントについて詳しくご説明します。

目安をすぐに確認したい方は以下でご確認ください。

Point 1実質、自己負担額を2,000円に抑えられる仕組み

ふるさと納税は、法律上では「寄附金」としてあつかわれます。「寄附金」は、確定申告などの手続きをすることで税金が控除されます。ふるさと納税も控除上限額(年収や家族構成などで決まる)の範囲内で寄附した金額(自己負担額2,000円を除いた額)から所得税や住民税の控除が受けられます。

たとえば、1つの自治体に1回10,000円をふるさと納税した場合は、8,000円(10,000円-2,000円)が控除額になります。他にも10,000円のふるさと納税を5つの自治体に1回ずつ行い合計50,000円を寄附した場合でも、自己負担額は2,000円で、残りの48,000円が控除額となります。

ただし、控除された税金が全額還付されて自分の口座に振り込まれるわけではありません。控除のための申請方法(確定申告orワンストップ特例申請)によって変わります。「確定申告」では、所得税と住民税に分けて還付・控除されますが、「ワンストップ特例制度」では所得税からの還付はなく、住民税からの控除になります。控除上限額から自己負担額を引いた全額が住民税から控除されます。

例えば、10,000円をふるさと納税した場合、還付と控除は下記のようになります。

※給与以外の所得がある場合は、所得税分も還付ではなく納税額の減少として控除される場合があります。

- 1.所得税の還付

- {控除上限額-2,000円} × 所得税率(所得金額によって0~45%)

- 10,000円を寄附し、所得税率が10%の場合は800円が還付されます。なお所得税率は課税される所得金額によって異なり、10%の税率が適用されるのは所得金額が195万円を超え330万円以下の場合です。

- 2.住民税からの控除(基本分)

- {控除上限額 - 2,000円} × 10%

- 10,000円を寄附(納税)した場合は800円が住民税から控除されます。

- 3.住民税からの控除(特例分)

- {控除上限額 - 2,000円} × {100% - 10%(基本分の税額控除)- 所得税率}

- 10,000円を寄附(納税)した場合は6,400円が住民税から控除されます。

一般的に所得税は給与などを受け取った時にすでに天引きされています。そのため、所得税の控除分は後から自分の口座に還付(振り込み)されます。一方、住民税は1月1日から12月31日までの所得に基づいて翌年に支払います。寄附をした年の翌年の住民税から控除するので住民税の控除分については、本来支払う住民税を減額するかたちになります。

所得税分の控除は還付金としてご自身の口座に振り込まれるため、口座で確認ができます。住民税分は寄附をした年の翌年支払う住民税から差し引かれる形で控除されるため、「住民税決定通知書」で確認することができます。

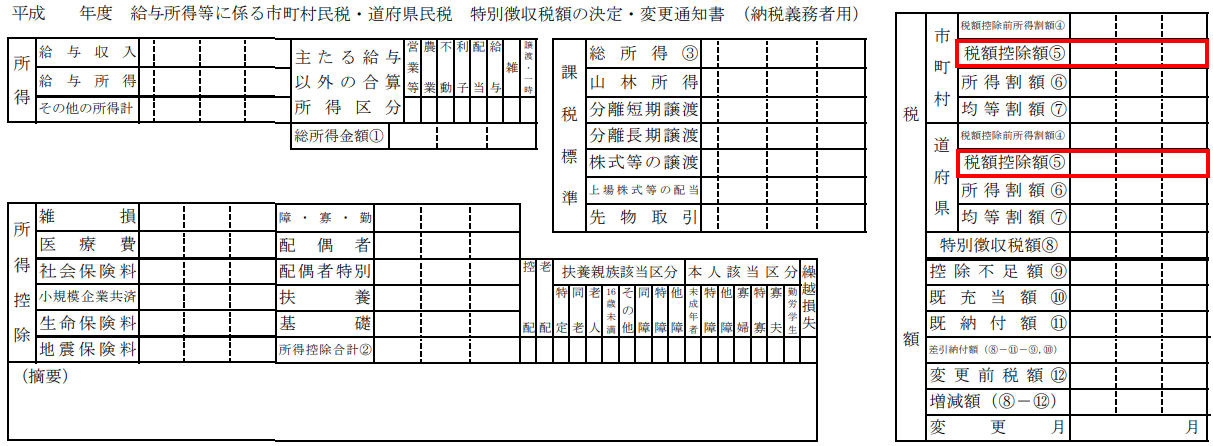

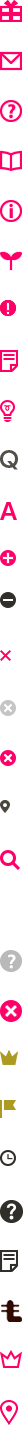

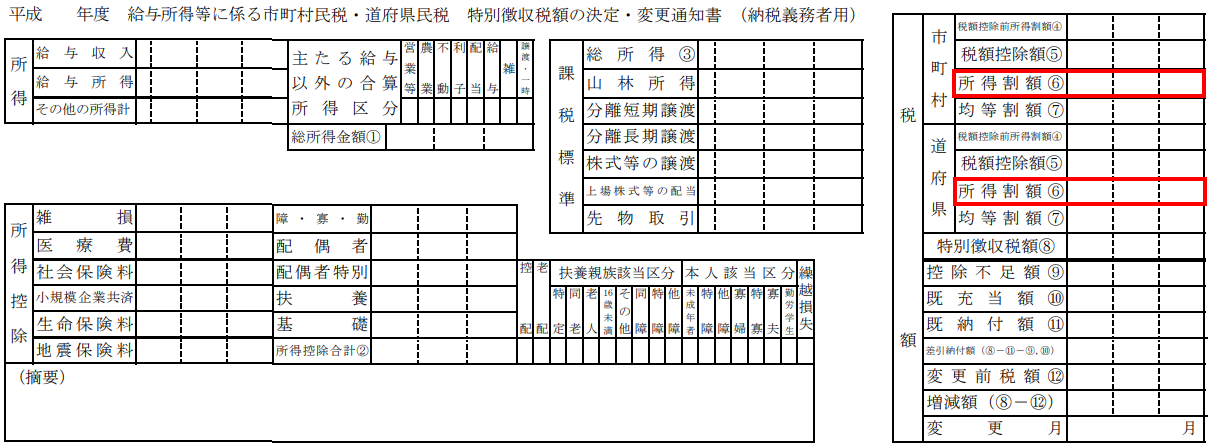

「住民税決定通知書」は、毎年6月頃に勤務先または自治体から配布されます。寄附した年の翌年6月頃に届く通知書で控除の確認ができます。税額の欄には市町村民税と都道府県民税があり、2つの「税額控除額」という項目の合計に住民税からの控除額が含まれています。

詳しく説明すると、「税額控除額」はふるさと納税分の控除と、それ以外の控除を合算した金額です。そのうち、すべての方が対象となるのが調整控除です。調整控除により、市町村民税・都道府県民税を合わせて少なくとも2,500円分が控除されます。

そのため、ふるさと納税分の控除額は以下の式でざっくりと計算ができます。

ふるさと納税の住民税からの控除額=税額控除の合計額 - 2,500円

ただし、調整控除だけでなく住宅ローン控除や配当控除なども含まれますので、ご自身の正確な金額を確認したい場合は、お住まいの自治体にお問合せください。

出典:総務省ホームページ「地方税分野の主な申告手続き等における様式【税目別】」

給与所得等に係る特別徴収税額の決定・変更通知書(納税義務者用)

Point 2控除上限額の計算方法とシミュレーション

寄附した金額から自己負担額の2,000円を除いた金額を所得税や住民税から還付・控除ができます。ただし、いくらでも控除されるわけではありませんので注意しましょう。

たとえば10万円を寄附した場合、2,000円を引いた98,000円分が税金から控除できる可能性がありますが、控除上限額以上の控除はできません。寄附する人の年収や家族構成等によって控除される金額が変わります。

「自分はいくらまでふるさと納税ができるのか?」の控除上限額の確認は大切です。そこで、適正な控除上限額を知るための3つの方法をご紹介します。

- 大まかな目安を知りたい方へ ふるさと納税 お手軽シミュレーション&目安一覧表

-

あなたの「給与収入」と「家族構成」を選択すると、自己負担の2,000円を除いた全額が控除される「ふるさと納税額の目安」をシミュレーションいただけます。

-

ふるさと納税を行う方本人の

給与収入

-

ふるさと納税を行う方の

家族構成

ふるさと納税 寄附上限額の目安

自己負担2,000円で済む寄附上限額は (% fundingMax | format_number %)円です

※寄附上限額 (% fundingMax | format_number %)円 = 自己負担額 (% donateFeeSimple | format_number %)円 + 税額控除される額 (% amountDeductionTaxSimple | format_number %)円 です ※「給与収入」と「家族構成」を選択いただくと金額が表示されますこちらのお手軽シミュレーションは、総務省のWEBサイトにてまとめられている、自己負担の2,000円を除いた全額が控除される、ふるさと納税額の目安一覧(平成27年度以降)を参照しています。あくまで目安なので、正確な金額を確認したい方は、お住まいの自治体、管轄の税務署、または税理士等の専門家にお問合せください。

※特に住宅ローン控除や医療費控除を受けている方は注意が必要です(Point4控除額計算の注意点)。目安一覧の詳細は、下記の通りです。納税を行う

ご本人の

給与収入ふるさと納税を行う方の家族構成 独身又は

共働き※1夫婦※2 共働き

+子1人

(高校生※3)共働き

+子1人

(大学生※3)夫婦

+子1人

(高校生)共働き

+子2人

(大学生と

高校生)夫婦

+子2人

(大学生と

高校生)300万円 28,000 19,000 19,000 15,000 11,000 7,000 - 350万円 34,000 26,000 26,000 22,000 18,000 13,000 5,000 400万円 42,000 33,000 33,000 29,000 25,000 21,000 12,000 450万円 52,000 41,000 41,000 37,000 33,000 28,000 20,000 500万円 61,000 49,000 49,000 44,000 40,000 36,000 28,000 550万円 69,000 60,000 60,000 57,000 48,000 44,000 35,000 600万円 77,000 69,000 69,000 66,000 60,000 57,000 43,000 650万円 97,000 77,000 77,000 74,000 68,000 65,000 53,000 700万円 108,000 86,000 86,000 83,000 78,000 75,000 66,000 750万円 118,000 109,000 109,000 106,000 87,000 84,000 76,000 800万円 129,000 120,000 120,000 116,000 110,000 107,000 85,000 850万円 140,000 131,000 131,000 127,000 121,000 118,000 108,000 900万円 152,000 143,000 141,000 138,000 132,000 128,000 119,000 950万円 166,000 157,000 154,000 150,000 144,000 141,000 131,000 1,000万円 180,000 171,000 166,000 163,000 157,000 153,000 144,000 1,500万円 395,000 395,000 377,000 373,000 377,000 361,000 361,000 2,000万円 569,000 569,000 552,000 548,000 552,000 536,000 536,000 2,500万円 855,000 855,000 835,000 830,000 835,000 817,000 817,000 ※1 「共働き」は、ふるさと納税を行う方本人が配偶者(特別)控除の適用を受けていないケースを指します。(配偶者の給与収入が201万円超の場合)

※2 「夫婦」は、ふるさと納税を行う方の配偶者に収入がないケースを指します。

※3 「高校生」は「16歳から18歳の扶養親族」を、「大学生」は「19歳から22歳の特定扶養親族」を指します。

※4 中学生以下の子供は(控除額に影響がないため)、計算に入れる必要はありません。例えば、「夫婦子1人(小学生)」は、「夫婦」と同額になります。また、「夫婦子2人(高校生と中学生)」は、「夫婦子1人(高校生)」と同額になります。 -

- 条件を入力してシミュレーションふるさと納税 控除額シミュレータ

-

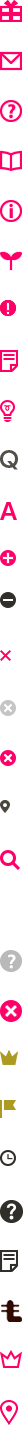

寄附者ご本人と扶養家族の情報を入力することで、ふるさと納税で控除される金額の目安を計算します。 ※入力していただく数値等の情報は、寄附をする年(1月1日~12月31日)の情報を入力することで正確なシミュレーションが可能となります。 ※可能なら源泉徴収票または確定申告書の控えをご用意ください。

寄附者について

-

給与収入額(年収) ※額面の給与額です。源泉徴収票の「支払金額」を参照してください。

閉じる

(% errors.salaryIncome %)必須 円 -

社会保険料等の金額 ※健康保険料、介護保険料、厚生年金保険料、雇用保険料を含みます。詳細は国税庁のHPをご確認ください

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1130.htm

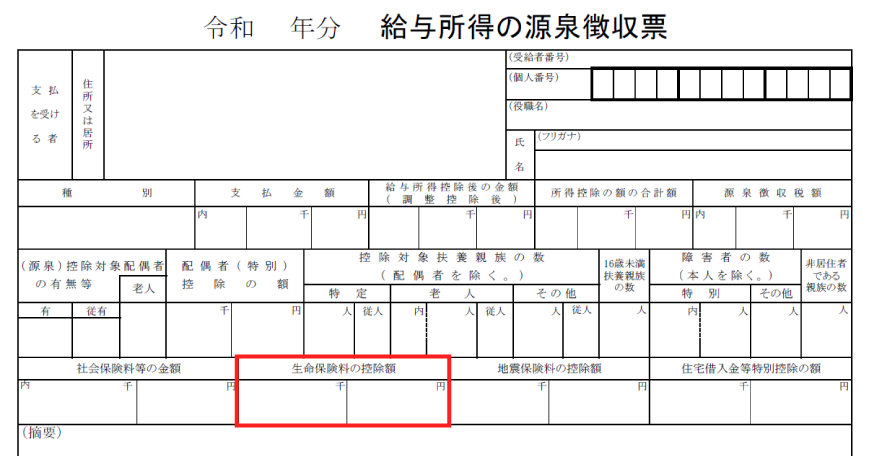

※お手元に源泉徴収票がある場合は、下記をご参考ください

閉じる

閉じる

(% errors.socialInsurancePremium %)必須 円 -

生命保険料の控除額 ※お手元に源泉徴収票がある場合は、下記をご参考ください

閉じる

(% errors.lifeInsuranceDeduction %)

閉じる

(% errors.lifeInsuranceDeduction %)

必須 円

必須 円 -

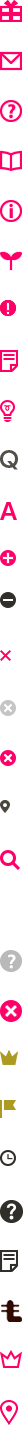

地震保険料の控除額 ※お手元に源泉徴収票がある場合は、下記をご参考ください

閉じる

(% errors.earthquakeInsuranceDeduction %)

閉じる

(% errors.earthquakeInsuranceDeduction %)

必須 円

必須 円 -

特例の適用 ※勤労学生の方、あるいは寡婦控除を受けている方・障害者控除を受けている方は、該当する項目を選択してください。それ以外の方は「特例なし」を選択してください

閉じる

(% errors.specialCase %)任意

扶養家族について

該当者がいる場合は各項目に入力ください。該当者がいない場合は空欄のままで結果をご確認ください配偶者

-

控除対象配偶者の有無 ※本人(合計所得金額が1,000万円以下である人(*1) に限ります)と生計を一にする配偶者の所得金額が38万円以下(給与のみの場合は給与収入が103万円以下)であれば、控除対象配偶者は「あり」(配偶者控除の対象)になります。配偶者の年齢はその年の12月31日時点の年齢で選択してください。それ以外の場合は「なし」を選択してください。

*1 給与所得だけの場合は、源泉徴収票の「支払金額」(給与収入額)が1,220万円以下 もしくは、源泉徴収票の「給与所得控除後の金額」が1,000万円以下 である人

閉じる (% errors.spouseForDeduction %)

任意

(% errors.spouseForDeduction %)

任意 -

配偶者控除なしでも、特別控除の対象となる場合 配偶者の給与収入額 ※「控除対象配偶者の有無」で「なし」を選択した場合でも、特別控除により一定の控除を受けられる可能性があります(本人の合計所得金額が1,000万円以下であり、配偶者の年間給与収入額が103万円超~201.6万円未満の場合に限ります)。

※控除額は給与収入額に応じて異なるため、給与収入額を入力頂くことで、対応する控除額を計算結果に反映します。

※給与以外の所得がある場合は計算結果が異なりますのでご注意ください。

閉じる (% errors.spouseSalaryIncome %)

任意 円

(% errors.spouseSalaryIncome %)

任意 円

扶養家族

-

15歳以下

(% errors.dependentU15 %)任意 人 -

16~18歳

(% errors.dependent16to18 %)任意 人 -

19~22歳

(% errors.dependent19to22 %)任意 人 -

23~69歳

(% errors.dependent23to69 %)任意 人 -

70歳以上(同居の親・祖父母)

(% errors.dependentO70Together %)任意 人 -

70歳以上(上記以外)

(% errors.dependentO70Other %)任意 人 -

上記のうち障害者の人数

(% errors.dependentHandicapped %)任意 人 -

上記のうち特別障害者の人数

(% errors.dependentSpHandicapped %)任意 人 -

上記のうち同居特別障害者の人数

(% errors.dependentSpHandicappedTogether %)任意 人

ふるさと納税 寄附上限額の目安

自己負担2,000円で済む寄附上限額は(% contributionMax | format_number %)円です

※寄附上限額 (% contributionMax | format_number %)円 = 自己負担額 (% donateFee | format_number %)円 + 税額控除される額 (% amountDeductionTax | format_number %)円 です ※入力フォームに入力いただくと金額が表示されます住宅ローン減税制度を利用している場合について

住宅ローン減税制度を利用して控除を受けている場合、納税額(所得額)や控除対象額によっては、ふるさと納税を併用すると控除額が少し減ってしまうケースがあります。

※計算結果を得るには「ふるさと納税 控除額シミュレータ」必須項目への入力が必要です。 ※③「ふるさと納税で寄附した金額/寄附する予定の金額」は、何も入力しない状態では「ふるさと納税 控除額シミュレータ」の計算結果(ふるさと納税 寄附上限額の目安)が反映されます。上限額と実際に寄附する/寄附した金額が異なる場合や、ふるさと納税を行うことで差額がマイナスになる場合、③に値を入力してシミュレーションすることが可能です。

ふるさと納税の寄附上限額を確認したら、以下の住宅ローン控除に関する項目も入力してみましょう。ふるさと納税を行った場合に住宅ローン減税で控除できる金額が変わるかどうか、確認できます。

「ふるさと納税を行うことによる差額」が0円の場合は、両方の制度で全額控除を受けることができます。他方で差額がマイナスになると、その分だけ住宅ローンから控除できる金額が少なくなります。

ただしその金額もわずかなため、ふるさと納税で受け取ることができるお礼の品を考慮すると、差し引きプラスになる場合がほとんどです。 くわしい考え方などは、「住宅ローン減税制度とふるさと納税の併用について」でも解説しています。参考にしてみてください。-

①住宅ローン控除適用日 ※対象物件の居住開始日(*1)が含まれる期間を選んでください。

*1 制度適用初年度の確定申告時に提出する、住宅借入金等特別控除額の計算明細書に記載する居住開始日となります。2年目以降に年末調整でこの控除を受けるため、控除証明書の交付を受けている場合は控除証明書に記載があります。年末調整に住宅借入金等特別控除が適用されている場合は源泉徴収票にも記載されています。

閉じる

必須 -

②住宅借入金特別控除額 ※以下いずれか小さい金額に一定の率(平成21年以降の場合は1%)を乗じ、百円未満を切り捨てした数値となります。

・適用対象物件に係る年末借入残高

・適用対象物件の取得額

※制度適用初年度の確定申告時に提出する住宅借入金等特別控除額の計算明細書の記載事項となります。2年目以降の場合は住宅借入金等特別控除申告書の記載事項となります。年末調整に住宅借入金等特別控除が適用されている場合は、源泉徴収票にも記載されています。

閉じる

(% errorsHousingLoan.housingBorrowingSPDeduction %)必須 円 -

③ふるさと納税で寄附した金額/

寄附する予定の金額 ※最初は上に表示されている「ふるさと納税 寄附上限額の目安」と同額が入っています。実際に寄附した金額、寄附を予定している金額を入れることにより、下に表示される住宅ローン控除額への影響の目安の数値が変動します。

閉じる

(% errorsHousingLoan.amountToBeDonated %) (% warnings.amountToBeDonated %)任意 円

住宅ローン控除額への影響の目安

※住宅ローン控除額は所得税と住民税からの合計控除額です

ふるさと納税前の住宅ローン控除額

(% housingLoanDeductionBeforeHometownTaxPayment | format_number %)円

ふるさと納税後の住宅ローン控除額

(% housingLoanDeductionAfterHometownTaxPayment | format_number %)円

ふるさと納税を行うことによる差額

(% differenceDueToHometownTaxPayment | format_number %)円

ご留意事項

※平成30年1月時点の法令に基づいて試算しており、今後の法令改定等により変更になる場合がございます。

※実際に寄附を行った年の所得に応じて、所得税の還付や翌年の住民税からの税額控除がなされます。本シミュレーションにおける試算結果はあくまで目安であり、寄附上限金額や自己負担金額をお約束するものではありません。試算結果につきまして、何らかのトラブルや損失・損害等が発生したとしても一切の保証を致しかねます。

※給与所得以外の所得に関しては、本試算の対象外となります。

※住民税非課税の方は、本試算の対象外となります。

※控除額は年収、寄附金額、世帯構造、他の控除などの状況で変動します。具体的な寄附上限額の計算は、本サービスではお答え致しかねますので、お住まいの自治体、管轄の税務署、または税理士等の専門家にお問合せください。

-

- 条件を元に自分で計算控除額の計算方法

-

-

ふるさと納税で控除される限度額の計算式

ふるさと納税で控除できる控除限度額は、以下の計算式で求めることができます

控除限度額= 個人住民税所得割額×20%100%-住民税基本分10%-(所得税率×復興税率1.021) +負担金2,000円

-

冒頭でお話したように、ふるさと納税の控除額は図のような3つの項目で成り立っています。

ふるさと納税の控除額=所得税分の控除額+住民税基本分の控除額+住民税特例分の控除額

-

項目毎の控除限度額は以下のように決まっていて、1つでも当てはまればその金額が限度額の基準となります(つまり、所得税分の控除額が総所得の40%に達していなくても、住民税特例分からの控除額が個人住民税所得割額の20%を超えた場合、自己負担が増えてしまいます)。実質的には、個人住民税所得割額の20%という値が、限度額を計算する際の基準となります。

- ・所得税からの控除限度額=総所得の40%以下

- ・住民税基本分からの控除限度額=総所得の30%以下

- ・住民税特例分からの控除限度額=個人住民税所得割額の20%

-

上記を踏まえ、ふるさと納税の控除限度額を求めようとすると、以下の式が成り立ちます

住民税特例分の控除【(ふるさと納税額-2000)×(100%-10%-所得税率×復興税率)】

<個人住民税所得割額×20% -

つまり、ふるさと納税額が【(個人住民税所得割額×20%)÷(100%-基本分10%-所得税率×復興税率1.021)+自己負担2,000円】を下回る場合において、全額控除を受けられるということです(自己負担約2,000円分は除く)。

コラム

(参考)個人住民税所得割額とは住民税のうち所得に応じて課税される分を所得割と呼びます(他に、一律の金額を課税される均等割、株による配当や譲渡益に課税される配当割、株式譲渡所得割などがあります。詳細はコラム「地方税について」を参照してください)。

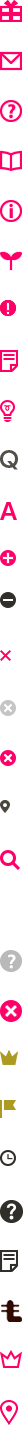

Point1 のコラム(控除額を実際に確認する)でも出てきましたが、毎年6月ごろに配布される住民税決定通知書には、前年の所得に基づく徴収額が記載されています。 市区町村民税と都道府県民税がありますが、2つの「所得割額」の合計が個人住民税所得割額になります。

出典:総務省ホームページ「地方税分野の主な申告手続き等における様式【税目別】」

給与所得等に係る特別徴収税額の決定・変更通知書(納税義務者用)前年の所得から目安を知る場合

個人住民税所得割額はその年の所得に応じて金額が決まるため、所得が確定しないうちに正確な金額を算出することはできません。ただ、あまり所得や家族構成等に変化がない方の場合、前年の所得を元に大まかな目安を確認できます。

前年の所得を元に大まかな目安を確認する場合は、市区町村民税欄の「税額控除前所得割額」と、都道府県民税欄の「税額控除前所得割額」を合計してください。

出典:総務省ホームページ「地方税分野の主な申告手続き等における様式【税目別】」

給与所得等に係る特別徴収税額の決定・変更通知書(納税義務者用) -

Point 3控除上限額の具体例

ここでは、Point1とPoint2で紹介した計算式に沿って、具体例をあげて金額を算出してみましょう。

事例1:給与収入が700万円で、夫婦と子供2人の4人家族。所得税の適用税率は10%、住民税所得割額は293,500円で、この家族が「ふるさと納税」で30,000円を寄附した場合

- 所得税分(復興特別所得税を含む)

- ①所得税分(30,000円-2,000円)×10%=2,800円

②復興特別所得税分:2,800円×2.1%=58.8円 - ①2,800円+②59円で合計2,859円となります。ただし、実際は100円未満の金額は切り捨てられるので2,800円となります。

- 住民税分

- ①基本分:(30,000円-2,000円)×10%=2,800円

②特例分:(30,000円-2,000円)×(90%-10%×1.021)=22,341円 - ただし、実際の運用では、100円未満は切り上げられるので22,400円となります。また、事例1では、特例分の金額が住民税所得割額293,500円の20%以内なので全額控除されます。

①2,800円+②22,400円で合計25,200円となります。 - 事例1の場合は、所得税分2,800円(2,859円)と住民税分25,200円(25,141円)を合わせて28,000円が還付・控除されます。

事例2:同じ条件で「ふるさと納税」で80,000円を寄附した場合

- 所得税分(復興特別所得税を含む)

- ①所得税分:(80,000円-2,000円)×10%=7,800円

②復興特別所得税分:7,800円×2.1%=164円 - ①7,800円+②164円で合計7,964円となります。ただし、実際は100円未満の金額は切り捨てられるので7,900円となります。

- 住民税分

- ①基本分:(80,000円-2,000円)×10%=7,800円

②特例分:(80,000円-2,000円)×(90%-10%×1.021)=62,236円 - ただし、実際の運用では、100円未満は切り上げられるので62,300円となります。また、事例2では特例分の金額が住民税所得割額293,500円の2割である限度額58,700円より多いため、全額控除できません。控除できるのは、限度額の58,700円までとなります。

①7,800円+②58,700円で合計66,500円となります。 - 事例2の場合は、所得税分7,900円(7,964円)と住民税分66,500円を合わせた74,400円が還付・控除されます。

事例3:この家族の寄附金の上限額を計算で求める場合

- 【個人住民税所得割額×20%÷(90%-所得税率×1.021)】+2,000円の式で計算した金額が寄附金の上限額となります。

- 293,500円×20%÷(90%-10%×1.021)+2,000円=75,568円

- 今回の例では、75,568円となります。つまり、寄附金上限額の目安の75,000円まで寄附ができ、73,000円分が所得税や住民税から還付・控除されます。例2のように80,000円の寄附では、全額控除されないことがわかります。

- 事例3の場合の寄附上限額は75,568円。

Point 4控除上限額の計算の注意点

住宅ローン控除や医療費控除をされる方は特に注意が必要です。

Point2で紹介した控除額シミュレーション、目安一覧および計算式は、住宅ローン控除や医療費控除などの控除を受けていないパターンとなります。以下3つの項目に該当する方は、ふるさと納税で控除できる上限額が変わってしまう可能性があるため注意ください。

- 住宅ローン控除や医療費控除など、ふるさと納税以外で税金控除を受けている方

- 所得税や住民税は、その年の所得によって決まります。そして、「確定申告」で控除できる限度額は、所得によって決定した税金の額です。つまり、住宅ローン控除や医療費控除をすることで、ふるさと納税で控除できる金額が少なくなってしまう可能性があります。特に住宅ローン控除は金額が大きいため、住宅ローン控除だけで控除できる限度額に達することもありえるのでご注意ください。なお、Point2の控除額シミュレータ下にある「住宅ローン減税制度を利用している場合について」の項目に入力すると、ふるさと納税をした場合に住宅ローン減税で控除できる金額が変わるかどうかの確認ができますので参考にしてください。

- 予想していた所得に達しなかった場合

- 1年間の所得は、1月1日から12月31日までの所得が確定しないとわかりません。会社員の方なら、前年の所得や毎月の給与からある程度の予測がたちますが、自営業の方やフリーランスの方の中には月によって所得が異なるので年間の所得がわからないという方もいますし、退職や怪我、病気などで所得が減るという方もいらっしゃいます。所得が減ると、税金も少なくなり、控除できる上限額も少なくなります。年初に1年間の所得を予測して、ふるさと納税を申し込んだけれど、想定より所得が減少したため寄附額の全額を控除できないということもありえます。

- 家族構成が変わる方

- 新しく子供が生まれた、ご両親と同居することになって扶養家族が増えたなど、家族構成が変わる方は注意しましょう。

個人住民税とは、都道府県や市区町村が行う行政サービスに必要な経費を支払い能力に応じて負担するものです。「個人県(都・道・府)民税」と「個人市(区・町・村)民税」があり、一般的にこの2つを合わせたものが「個人住民税」や「住民税」と呼んでいるものになります。「個人住民税」は、前年の所得金額に応じて課税される「所得割」、所得金額にかかわらず定額で課税される「均等割」、預貯金の利子などに課税される「利子割」、一定の上場株式などの配当などに課税される「配当割」、源泉徴収選択口座内の株式などの譲渡所得などに課税される「株式等譲渡所得割」からなっています。

「所得割」と「均等割」については、1月1日現在で居住している方が課税の対象で、各市区町村が「個人県(都・道・府)民税」と「個人市(区・町・村)民税」を合わせて徴収します。なお、実際に居住していなくても、家や事務所をお持ちの方は均等割が課税されます。給与所得者の方は、毎月の給与から徴収されます。その他の方については、市区町村から送付される納税通知書で納めます。

「利子割」、「配当割」、「株式等譲渡所得割」については、銀行などの金融機関や配当を支払う会社など、証券会社などが、利子、配当または源泉徴収選択口座内の株式などの譲渡による対価などを支払う際に徴収します。そしてその支払いを受ける方の住所(ただし、利子割は預金などをしている営業所など)が所在する都道府県に納めます。なお、株式の譲渡所得については、証券会社に申し込んでいる口座の種別や取引により、手続きの方法が変わることがあります。詳しくは税務署や税理士にご相談ください。

- 所得割額とは

- 『所得割額・・・(前年の総所得金額など-所得控除額)×税率-税額控除額』

- 所得金額とは

- 前の年の所得を、給与、利子、事業など所得の発生別に10種類に分け、1年間の収入金額から必要経費などを差し引いた金額のことです。なお、給与所得には、必要経費に相当するものとして給与所得控除があります。

- 所得控除とは

- 医療費控除や社会保険料控除、扶養控除、配偶者控除などさまざまなものがあります。

- 税率とは

- 原則的に一律10%です(都道府県民税4%、市区町村民税6%)。

- 税額控除額とは

- 税額を算出した後に、その金額から差し引く額のことで、住民税には「配当控除」、「寄附金税額控除」、「住宅ローン控除」、「調整控除」などさまざまな控除があります。

「ふるさと納税 控除上限額の計算式とかんたんシミュレーション」に関しては以上となります。

もぐふるでは、お礼の品をランキングなどから検索することができます。早速チェックしてみましょう。

ふるさと納税 まるわかり!

ふるさと納税の仕組みやメリット、手順やご利用にあたっての注意点、気になる税金のお話、各種Q&Aなどについてわかりやすく解説します。ぜひ参考にしてください。

「もぐふる」ご利用上の注意

- ・本サービスでは十分な注意を払ってふるさと納税に関する情報提供を行っておりますが、本サービス中に掲載される情報について、当社は、その内容の正確性、速報性、完全性、適法性、または合目的性等について、いかなる保証(明示的、黙示的を問いません)もいたしません。また、お客様や第三者に損害や不利益が発生した場合でも、当社は一切の責任を負いかねます。お客様は、情報内容に関して、ご自身の判断と責任でご利用ください。

- ・寄附や納税に関するご質問には、本サービスではお答えできません。ご自身で各自治体や税理士等の専門家にお問い合わせください。

![[080-a002] 角鹿の塩 3点セット](https://mogufull.jp/icv/product/182028-85148/X228.152_productmain_5674102_86407_orig_1703001332.jpg)