ふるさと納税と住宅ローン減税を併用するには、その影響とは?

ふるさと納税と住宅ローン減税(控除)制度は、どちらも所得税や住民税として納める税金を控除できる制度です。ただし、「住宅ローン減税を受けているのに、ふるさと納税も利用できるのか?」は気になるところです。実は、住宅ローン減税制度を利用していても、多くの場合ふるさと納税でも控除を受けることができます。以下で詳しく説明します。

Point 1住宅ローン減税制度とは

住宅ローン減税制度とは、住宅購入時のローン契約額から一定額を税額控除し、購入者の金利負担を軽くする制度です(正式名称「住宅借入金等特別控除」)。住宅ローン減税制度は、ローンの契約開始から10年間にわたり、毎年のローン残高の1%を限度に所得税(および住民税)から控除することができます。ローンの適用日や住宅の状況等によって適用期間や控除内容は異なるため、より詳しい情報は国税庁HPなどでご確認ください。

※住宅ローン減税制度の利用には、所得や床面積などに一定の条件があります。詳しくは専門家にご相談ください。

※住宅購入時にかぎらず、耐震改修工事(住宅耐震改修特別控除)、バリアフリー改修工事(住宅特定改修特別税額控除)、認定住宅の新築等(認定住宅新築等特別税額控除)で控除を受けている場合も、ふるさと納税への影響は同様です。

Point 2ふるさと納税と住宅ローン減税を併用する影響

Point1で説明したとおり、住宅ローン契約をした方は住宅ローン減税の利用から大きな恩恵を受けられます。一方で住宅ローン減税と同様に所得税や住民税の控除が受けられるふるさと納税をするのに、影響はないのでしょうか?

結論から言うと、住宅ローン減税制度を利用していても、ふるさと納税で控除を受けられます。どちらの制度も納税している金額からの控除となり、納税額以上の控除は受けられません。納税額(所得額)や、控除対象額などいくつかの条件が重なると、控除しきれないこともあります。しかし、たくさんの方がふるさと納税と住宅ローン減税の両方の控除を受けています。

また、控除額が一部減ってしまう場合はあっても、全額受けられなくなることはありません。ふるさと納税で受け取ることができるお礼の品を考慮すると、プラスになる方も多いのではないでしょうか。

ただ、多少でも控除額が減ってしまうことはあるのでしょうか。以下2段階の方法でチェックしてみましょう。

1.ワンストップ特例制度を利用する場合は影響を受けない

ふるさと納税による税金の控除を受けるためには「確定申告」をする、または「ワンストップ特例制度」を利用するの2つの申請方法があります。「ワンストップ特例制度」を利用する場合、ふるさと納税と住宅ローン減税を併用しても、控除額が減ることはありません。

住宅ローン減税もふるさと納税も、所得税・住民税から税金を控除する仕組みですが、「ワンストップ特例制度」を利用した場合は、ふるさと納税分は住民税のみからすべて控除されます。この際に、住宅ローン減税分の住民税からの控除額には上限があり、ふるさと納税分は残りの住民税で全額控除することができます。そのため、住宅ローン控除に影響をおよぼすことなく両方の控除を受けることができるのです。

「ワンストップ特例制度」を利用できる方の条件は、「ふるさと納税ワンストップ特例制度について」に記載しています。ただし、住宅ローン減税の利用を開始する1年目の方は注意してください。1年目は「確定申告」をする必要があり、「ワンストップ特例制度」は利用できません(2年目以降は年末調整で控除できるため、ほかに「確定申告」すべき項目がなければ「ワンストップ特例制度」を利用できます)。

2.確定申告をする場合は影響を受ける可能性あり 控除額シミュレーターで差額を確認

「ワンストップ特例制度」を利用できない場合は、控除額シミュレーターで控除額に影響が出るかどうかを確認できます。以下の手順でご確認ください。

- <確認方法>

- (1) 控除額シミュレーターに、給与収入や保険料、扶養家族などの情報を入力

- (2) ふるさと納税で控除できる限度額の算出

- (3) 住宅ローン減税に関する項目を入力

- (4) ふるさと納税をした場合/しない場合の住宅ローン控除額の算出

「ふるさと納税をすることによる差額」が0円の場合、両方の制度で全額控除を受けることができます。一方で差額がマイナスの場合は、その分だけ住宅ローンから控除できる金額が少なくなります。

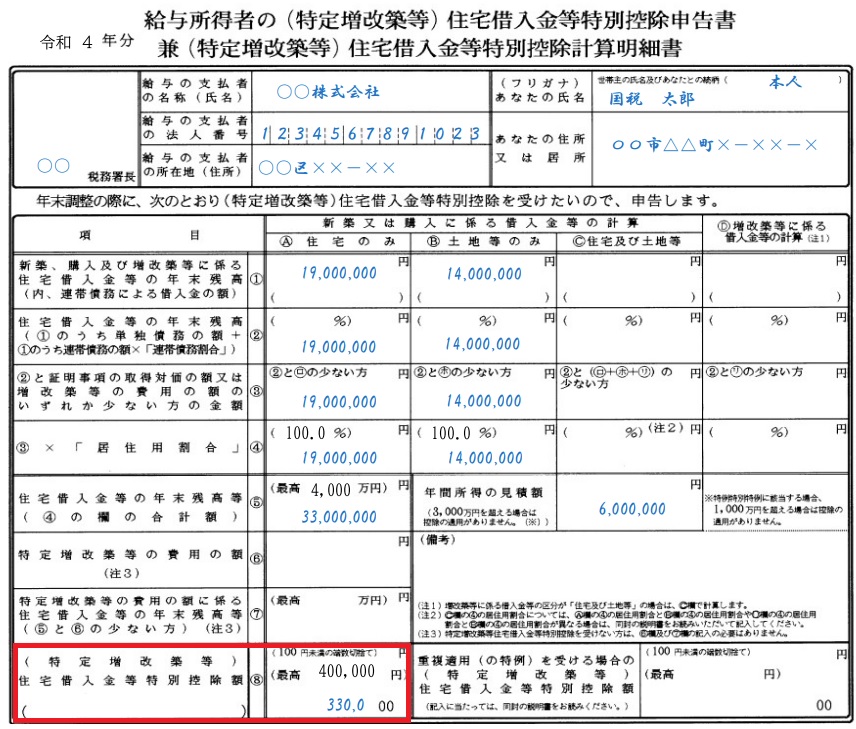

※「住宅借入金特別控除額」は、「給与所得者の住宅借入金等特別控除申告書」の記載項目になります。その年の住宅ローン控除の対象額を入力してください。 毎年10月頃に金融機関から残高証明の通知があるため、年末借入金残高×適用率(適用期日が平成21年以降の場合は1%)で計算することができます(「新築または購入にかかわる借入金等の年末残高」よりも、「家屋または土地等の取得対価の額」が小さい場合は、計算が異なるためご注意ください)。

Point 3ふるさと納税と住宅ローン減税を併用できる理由

ここでは、ふるさと納税と住宅ローン減税の控除の仕組みを詳しくご説明します。ふるさと納税で「確定申告」をする場合と、「ワンストップ特例制度」を利用する場合では、控除額への影響が異なります。以下でそれぞれの事例を見ていきましょう。

<確定申告をする場合>

ふるさと納税と住宅ローン減税の控除は、以下の順番で行われます。ふるさと納税は所得税・住民税の両方から控除されますが、住宅ローン分は所得税から控除された後に、満額控除できない場合だけ住民税からも控除されます。

- (1)所得控除としてふるさと納税の寄附金額が控除される

- (2)課税総所得が確定する

- (3)課税総所得を元に所得税の納税額が確定する

- (4)所得税から住宅ローンの控除額が控除される

- (5)所得税からすべて引ききれなかった場合のみ、住民税から住宅ローンの控除額が控除される(控除限度額まで)

- (6)住民税からふるさと納税の寄附金額が控除される

図1をご覧ください。左側の図(Ⅰ)はふるさと納税をせずに住宅ローン減税のみを利用するケース、右側の図(Ⅱ)はふるさと納税と住宅ローン減税の併用で控除額が一部減ってしまうケースです。

ふるさと納税をする場合、ふるさと納税分を控除した上で課税総所得が決まります。そのため、ふるさと納税をしない場合(Ⅰ)と比べて課税総所得が少なくなり、所得税・住民税の納税額も少なくなります。

住宅ローン減税で住民税から控除できる限度額(図中B)は、課税総所得によって異なります。ふるさと納税をして課税総所得(納税額)が減ると、住宅ローン分の控除限度額の水準も低くなり、控除対象額の一部が控除しきれなくなるというわけです。ただし、住宅ローン減税の控除対象額が所得税で引かれている場合などは、控除額に影響を与えません。なぜなら、住民税から控除する必要がなく、住民税側の限度額の水準が関係なくなるためです。

図1

<ワンストップ特例制度を利用する場合>

ふるさと納税と住宅ローン減税の控除は以下の順番で行われます。

- (1)所得税から住宅ローンの控除額が控除される

- (2)所得税からすべて引ききれなかった場合のみ、住民税から住宅ローンの控除額が控除される(控除限度額まで)

- (3)住民税からふるさと納税の寄附金額が控除される

「ワンストップ特例制度」の場合、ふるさと納税の税額控除は住民税のみから控除され、所得税は控除の対象になりません。つまり、図1のように課税総所得や納税額が減ることはありません。

また、ふるさと納税の上限額は、住民税から住宅ローン控除額限度額を差し引いた金額(図中A)で十分控除できる仕組みになっています。そのため、住民税から住宅ローン減税分を控除しても、ふるさと納税分も全額控除することができるのです。つまり、寄附上限額の範囲内で寄附をする限り「ワンストップ特例制度」を利用すれば控除できる金額に影響が出ないといえます。「確定申告」が不要な方は、条件を確認して「ワンストップ特例制度」を利用しましょう。

まとめ

- 住宅ローン減税制度を利用していても、ふるさと納税の控除を受けられる

- ただし納税額や住宅ローン控除適用額によっては、控除額の一部が減ってしまう場合もある

- 「ワンストップ特例制度」を利用すれば控除額が減ることはない

- 控除額への影響度合いは控除額シミュレーターで確認できる

- 控除額が多少マイナスになっても、お礼の品を考慮するとプラスになるケースも多い

「ふるさと納税と住宅ローン減税を併用するには、その影響とは?」に関しては以上になります。

もぐふるでは、お礼の品を ランキングなどから検索することができます。早速チェックしてみましょう。

ふるさと納税 まるわかり!

ふるさと納税の仕組みやメリット、手順やご利用にあたっての注意点、気になる税金のお話、各種Q&Aなどについてわかりやすく解説します。ぜひ参考にしてください。

「もぐふる」ご利用上の注意

- ・本サービスでは十分な注意を払ってふるさと納税に関する情報提供を行っておりますが、本サービス中に掲載される情報について、当社は、その内容の正確性、速報性、完全性、適法性、または合目的性等について、いかなる保証(明示的、黙示的を問いません)もいたしません。また、お客様や第三者に損害や不利益が発生した場合でも、当社は一切の責任を負いかねます。お客様は、情報内容に関して、ご自身の判断と責任でご利用ください。

- ・寄附や納税に関するご質問には、本サービスではお答えできません。ご自身で各自治体や税理士等の専門家にお問い合わせください。

![[080-a002] 角鹿の塩 3点セット](https://mogufull.jp/icv/product/182028-85148/X228.152_productmain_5674102_86407_orig_1703001332.jpg)